暗号通貨

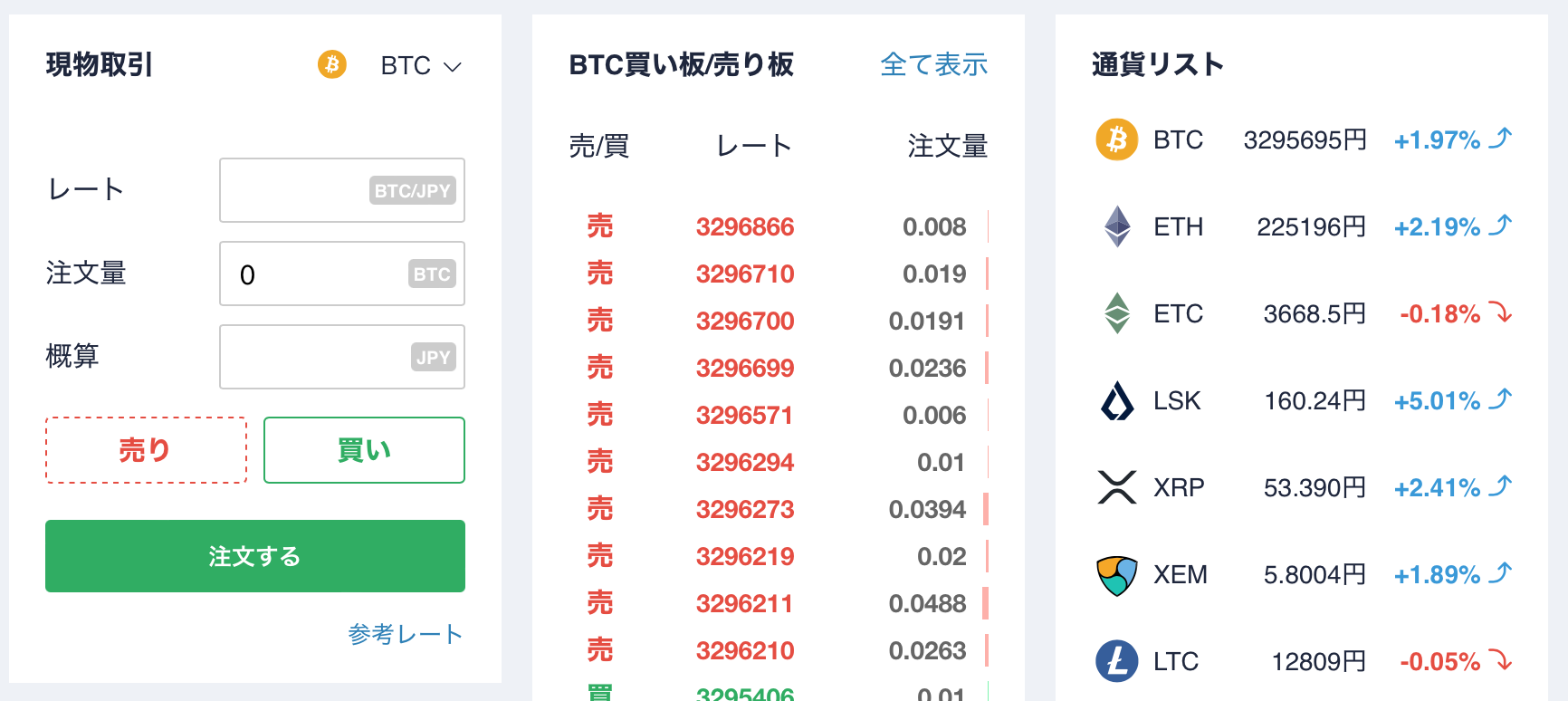

弊社は日本の関東財務局登録済の暗号資産(仮想通貨)取引所です(暗号資産交換業者登録番号 第00004号)。 金融庁のホームページに記載された暗号資産交換業者が取り扱う暗号資産(仮想通貨)は、当該暗号資産交換業者の説明に基づき、 資金決済法上の定義に該当することを確認したものにすぎません。 金融庁・財務局が、これらの暗号資産(仮想通貨)の価値を保証したり、推奨するものではありません。 暗号資産(仮想通貨)は、必ずしも裏付けとなる資産を持つものではありません。暗号資産(仮想通貨)の取引を行う際には、以下の注意点にご留意ください。

平成29年4月1日から、「暗号資産」に関する新しい制度が開始され、国内で暗号資産と法定通貨との交換サービスを行うには、暗号資産交換業の登録が必要となりました。 また、令和5年6月1日から、「電子決済手段等取引業・電子決済等取扱業」(注)に関する新しい制度が開始されました。国内で電子決済手段等取引業・電子決済等取扱業を営むには、それぞれ資金決済に関する法律・銀行法に基づく登録が必要となりました。 (注)法定通貨の価値と連動するいわゆるステーブルコインの仲介等を業として行うこと。

実際、ビットコインは2020年のコロナショック時に1日で約40%急落し、2021年後半から2022年にはピーク価格(約6 https://jam-tube.com/.9万ドル)の半値以下まで下落しました。また2022年11月、取引所FTXの経営破綻時には市場全体が暴落、ビットコイン価格は約3万ドルから一時1万6千ドル台まで落ち込みました。一方で、2023~2024年には各国の規制整備や機関投資家の参入に伴い価格が回復し、再び史上最高値を更新しています。

PoWは演算による取引承認の回数に応じて、PoSは保有した暗号資産が承認の役割に割り当てられることでマイニング報酬が分配される。PoWでは、マイニングに多くの事業者が参加したことで、個人でのマイニングがすでに難しい状況になっており、報酬の分配を受けにくい。一方で、PoSは保有量にマイニング報酬が左右される仕組みであるため、特定の資産家や機関投資家が有利になりやすい。分配方法に違いはあるが、どちらも権限が平等になりにくい懸念がある。

上記に加え、暗号資産関連店頭デリバティブ取引を行う場合の主な注意点 暗号資産関連店頭デリバティブ取引に関して顧客が支払うべき手数料 、報酬その他の対価の種類ごとの金額若しくはその上限額又はこれらの計算方法の概要及び当該金額の合計額若しくはその上限額又はこれらの計算方法の概要は、「手数料」に定める通りです。 暗号資産関連店頭デリバティブ取引を行うためには、あらかじめ日本円、暗号資産、電子決済手段(当社にて取扱いのある銘柄に限ります。)で証拠金を預託頂く必要があります。預託する額又はその計算方法は、「証拠金について」をご確認ください。 暗号資産関連店頭デリバティブ取引は、少額の資金で証拠金を上回る取引を行うことができる一方、急激な暗号資産の価格変動等により短期間のうちに証拠金の大部分又はそのすべてを失うことや、取引額が証拠金の額を上回るため、証拠金等の額を上回る損失が発生する場合があります。 当該取引の額の当該証拠金等の額に対する比率は、個人のお客様の場合で最大2倍、法人のお客様の場合は、一般社団法人 日本暗号資産等取引業協会が別に定める倍率(法人レバレッジ倍率)です。 暗号資産関連店頭デリバティブ取引は、元本を保証するものではなく、暗号資産の価格変動により損失が生じる場合があります。 当社の提示するお客様による買付価格とお客様による売付価格には差額(スプレッド)があります。スプレッドは暗号資産の価格の急変時や流動性の低下時に拡大することがあり、お客様の意図した取引が行えない可能性があります。 「暗号資産取引説明書(契約締結前交付書面)」等をよくお読みのうえ、リスク、仕組み、特徴について十分に理解いただき、ご納得されたうえでご自身の判断にて取引を行って頂きますようお願いいたします。

暗号資産 仮想通貨 違い

実際、ビットコインは2020年のコロナショック時に1日で約40%急落し、2021年後半から2022年にはピーク価格(約6.9万ドル)の半値以下まで下落しました。また2022年11月、取引所FTXの経営破綻時には市場全体が暴落、ビットコイン価格は約3万ドルから一時1万6千ドル台まで落ち込みました。一方で、2023~2024年には各国の規制整備や機関投資家の参入に伴い価格が回復し、再び史上最高値を更新しています。

♦「仮想通貨」から「暗号資産」へ 従来、「電子的な取引に用いられるデータ上の資産」を表現する用語としては、「仮想通貨(virtual currency)」という単語が一般的に用いられていました。しかし、価値が不安定であるにもかかわらず、「通貨」と称されていることによって、円やドルなどの法定通貨と混同されることが懸念されていました。そこで、国際的な会議では「暗号資産(crypto asset)」という表現が一般的になっていたことも考慮して、令和元年(2019年)の法改正で、日本でも法令上の文言を「仮想通貨」から「暗号資産」へと変更することになったのです。 なお、令和元年の改正資金決済法では、暗号資産交換業の規制対象行為として「暗号資産の管理」(カストディ業)が追加され、かなり広範に規制が及ぶようになりました

暗号資産(仮想通貨)は、移転記録の仕組みに重大な問題が発生した場合やサイバー攻撃等により暗号資産(仮想通貨)が消失した場合には、その価値が失われるリスクがあります。暗号資産(仮想通貨)は、その秘密鍵を失う、または第三者に秘密鍵を悪用された場合、保有する暗号資産(仮想通貨)を利用することができず、その価値を失うリスクがあります。暗号資産(仮想通貨)は対価の弁済を受ける者の同意がある場合に限り代価の弁済のために使用することができます。外部環境の変化等によって万が一、当社の事業が継続できなくなった場合には、関係法令に基づき手続きを行いますが、預託された金銭および暗号資産(仮想通貨)をお客様に返還することができない可能性があります。なお、当社はユーザーに預託された金銭および暗号資産(仮想通貨)を、当社の資産と区分し、分別管理を行っております。バナー広告等から遷移されてきた方におかれましては、直前にご覧頂いていたウェブサイトの情報は、当社が作成し管理するものではありませんのでご留意ください。

実際、ビットコインは2020年のコロナショック時に1日で約40%急落し、2021年後半から2022年にはピーク価格(約6.9万ドル)の半値以下まで下落しました。また2022年11月、取引所FTXの経営破綻時には市場全体が暴落、ビットコイン価格は約3万ドルから一時1万6千ドル台まで落ち込みました。一方で、2023~2024年には各国の規制整備や機関投資家の参入に伴い価格が回復し、再び史上最高値を更新しています。

♦「仮想通貨」から「暗号資産」へ 従来、「電子的な取引に用いられるデータ上の資産」を表現する用語としては、「仮想通貨(virtual currency)」という単語が一般的に用いられていました。しかし、価値が不安定であるにもかかわらず、「通貨」と称されていることによって、円やドルなどの法定通貨と混同されることが懸念されていました。そこで、国際的な会議では「暗号資産(crypto asset)」という表現が一般的になっていたことも考慮して、令和元年(2019年)の法改正で、日本でも法令上の文言を「仮想通貨」から「暗号資産」へと変更することになったのです。 なお、令和元年の改正資金決済法では、暗号資産交換業の規制対象行為として「暗号資産の管理」(カストディ業)が追加され、かなり広範に規制が及ぶようになりました

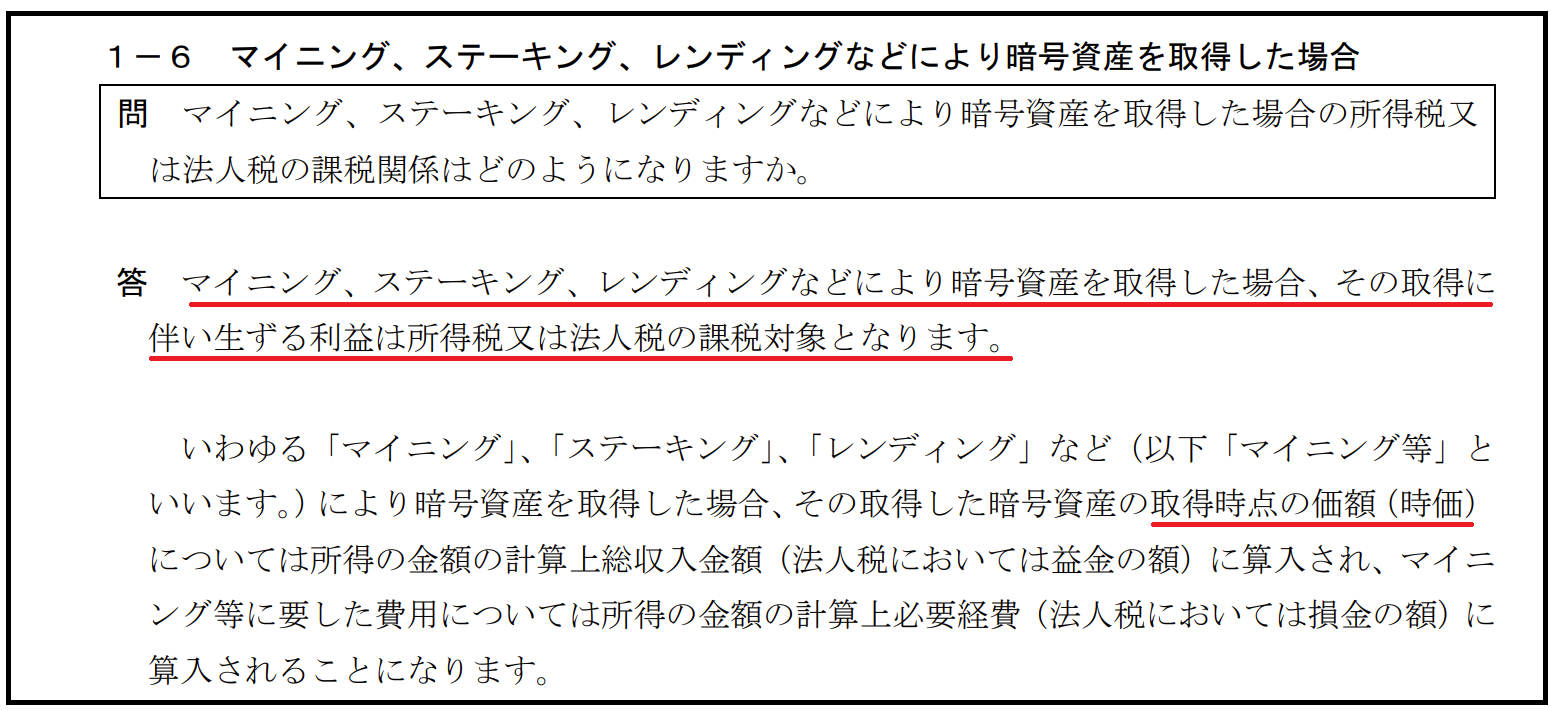

暗号通貨 税金

ちなみに、ビットコインで年間500万円の利益があったとしても税率は「所得税率20%」「住民税10%(固定)」です。そして、500万円稼いだときの税金額は合計約70.4万円になります。 ※収入が仮想通貨だけの場合。 ※所得控除があるので、500万の利益すべてに税金がかかるわけではありません。年収ごとの税金は仮想通貨の手取り表でまとめています。 相当な金額を稼がないかぎり、仮想通貨で稼いだお金が税金で半分持ってかれるようなことはないので安心してください。

暗号資産(仮想通貨)の税金において、個人所得税では所得額で税率が変わる「累進課税」が適用されています。個人所得税の最大税率は45%で、住民税等を含むと最大55%です。 一方、法人税は複数の税率が設定されているものの、原則としては一定の税率で課税されます。法人税の基本税率は23.2%で、住民税と事業税を含めると最大35%程度となります。 さらに、資本金1億円以下の中小法人は、年間所得800万円以下の部分に対して15%の軽減税率が適用されるため、個人よりも節税のメリットが大きくなります。このことから、個人投資家が法人化を検討するなら、所得700〜800万円程度からが検討のラインになるのではないかと思われます。【法人税の税率】出典:国税庁「No.5759 法人税の税率」(一部。各種注釈あり)

本サイトに掲載されている情報は、記事左上部の作成日時点のものです。また、情報の提供のみを目的としており、投資等の勧誘を意図するものではありません。本サイトで提供している情報に関しては万全を期しておりますが、その情報の正確性及び完全性を保証するものではありません。また、予告なしに内容が変更または廃止される場合がございますので、予めご了承ください。本サイトの内容に依拠した結果に被った損害について、当社は責任を負うものではありません。当社の事前の承諾なしに、本サイトに掲載されている内容の複製・転用などを行うことを禁止します。

ちなみに、ビットコインで年間500万円の利益があったとしても税率は「所得税率20%」「住民税10%(固定)」です。そして、500万円稼いだときの税金額は合計約70.4万円になります。 ※収入が仮想通貨だけの場合。 ※所得控除があるので、500万の利益すべてに税金がかかるわけではありません。年収ごとの税金は仮想通貨の手取り表でまとめています。 相当な金額を稼がないかぎり、仮想通貨で稼いだお金が税金で半分持ってかれるようなことはないので安心してください。

暗号資産(仮想通貨)の税金において、個人所得税では所得額で税率が変わる「累進課税」が適用されています。個人所得税の最大税率は45%で、住民税等を含むと最大55%です。 一方、法人税は複数の税率が設定されているものの、原則としては一定の税率で課税されます。法人税の基本税率は23.2%で、住民税と事業税を含めると最大35%程度となります。 さらに、資本金1億円以下の中小法人は、年間所得800万円以下の部分に対して15%の軽減税率が適用されるため、個人よりも節税のメリットが大きくなります。このことから、個人投資家が法人化を検討するなら、所得700〜800万円程度からが検討のラインになるのではないかと思われます。【法人税の税率】出典:国税庁「No.5759 法人税の税率」(一部。各種注釈あり)

本サイトに掲載されている情報は、記事左上部の作成日時点のものです。また、情報の提供のみを目的としており、投資等の勧誘を意図するものではありません。本サイトで提供している情報に関しては万全を期しておりますが、その情報の正確性及び完全性を保証するものではありません。また、予告なしに内容が変更または廃止される場合がございますので、予めご了承ください。本サイトの内容に依拠した結果に被った損害について、当社は責任を負うものではありません。当社の事前の承諾なしに、本サイトに掲載されている内容の複製・転用などを行うことを禁止します。

Laisser une réponse